Договор Займа Физ. Лица И Ооо

Posted : admin On 31.07.2019По договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества (п.1 ст. Договор займа является реальным договором, то есть считается заключенным с момента передачи денег или других вещей. Договор займа могут заключать как юридические так и физические лица, если договор заключается между физическими лицами, то обязательная письменная форма должна соблюдаться при сумме займа от 1000 рублей, при заключении договора с участием юридического лица - заимодавца — всегда, независимо от суммы (п.1 ст. Договор займа может быть процентным или беспроцентным. Договор является всегда процентным, если в самом договоре не указано иное.

Обратное правило действует в случаях, когда договор заключен между гражданами на сумму, не превышающую 5 000 рублей, и не связан с осуществлением предпринимательской деятельности хотя бы одной из сторон, а также когда по договору заемщику передаются не деньги, а другие вещи, определенные родовыми признаками — в этих случаях договор займа считается беспроцентным, если в самом договоре не предусмотрено иное. Обращаем Ваше внимание, что если в договоре отсутствует условия о размере процентов, их размер определяется существующей в месте жительства заимодавца, а если заимодавцем является юридическое лицо, в месте его нахождения ставкой банковского процента (по состоянию на г. Ставка рефинансирования составляет 8,25 процентов годовых Указание Банка России от г.

N 2873-у) на день уплаты заемщиком суммы долга или его соответствующей части (п.1 ст. Денежные средства по договору займа могут передаваться как наличными, так и с использованием безналичных расчетов. При расчете наличными денежными средствами необходимо учитывать, что в соответствии с п. 1 указания ЦБР от N 1843-У, расчеты наличными деньгами в РФ между юридическими лицами, а также между юридическим лицом и гражданином, осуществляющим предпринимательскую деятельность без образования юридического лица, между индивидуальными предпринимателями, связанные с осуществлением ими предпринимательской деятельности, в рамках одного договора, заключенного между указанными лицами, могут производиться в размере, не превышающем 100 000 рублей. В отношении наличных расчетов с участием граждан, не связанных с осуществлением ими предпринимательской деятельности, каких-либо ограничений не установлено. Юридические и физические лица, не являющиеся индивидуальными предпринимателями, могут производить такие расчеты между собой в валюте РФ без ограничений. При выдаче и погашении кредитов и займов контрольно-кассовая техника не применяется и кассовые чеки не требуются (Письмо Минфина России от N 03-11-05/40).

Вопрос: какие налоговые последствия для ООО? • 2 ответа правоведа, вопрос №1459185. Образец договора займа между юридическими лицами. И ООО 'Петров', в лице. Физические лица.

Также необходимо отметить, что ни юридические лица, ни индивидуальные предприниматели не вправе расходовать наличные деньги, поступившие в их кассы за проданные ими товары, выполненные работы или оказанные услуги (Письмо ЦБР от N 190-Т). Поэтому если организация решила предоставить заем наличными, то нужно сначала сдать наличную выручку в банк, а затем снять со счета необходимую сумму и выдать деньги по договору займа (письмо ЦБ РФ от N 14-27/292). договор займа;. платежное поручение на перечисление суммы займа заемщику, если заем выдан с расчетного счета;. кассовые документы, если заем выдан наличными денежными средствами. Получение процентов, как и возврат суммы займа, на расчетный счет отражается на основании банковских выписок по расчетному счету и копий платежных поручений, которыми заемщик перечислил на счет организации сумму процентов и погасил заем. Если заемщик вносит сумму процентов, а также возвращает заем наличными в кассу организации, то эти действия оформляются в соответствии с правилами ведения кассовых операций.

Ранее, при выдаче денежных средств из кассы, кассиру необходимо было оформить расходный кассовый ордер по форме N КО-2. Документы на выдачу денег должны быть подписаны руководителем, главным бухгалтером предприятия или лицами на это уполномоченными (п. 4.2 Положения N 373-П). Расходный кассовый ордер должен быть отражен в кассовой книге (форма N КО-4) (п. Положения N 373-П), а также в журнале регистрации приходных и расходных ордеров (форма N КО-3). Но с 1 января 2013г.

- Nov 2, 2004 - Займы могут быть процентными и беспроцентными. Причем, если организация получает от физического лица беспроцентный заем, это обстоятельство должно быть обязательно отражено в договоре займа (статья 809 ГК РФ). В том случае, если в договоре отсутствует условие о выплате.

- Образцы договоров денежного займа, беспроцентного займа, договоров поручительства и т.д.

Формы первичных учетных документов, содержащиеся в альбомах унифицированных форм первичной учетной документации, не являются обязательными к применению., поэтому все необходимые формы для работы, организация может разработать самостоятельно, главное, чтобы они удовлетворяли требованиям, установленным статьей 9 ФЗ от г. N 402-ФЗ 'О бухгалтерском учете'. Однако, по-нашему мнению, данные формы документов весьма удобны в работе, поэтому считаем целесообразным рекомендовать их к использованию и в настоящее время. Денежные средства, переданные заемщику по договору займа, а также возвращенные заемщиком, в бухгалтерском учете заимодавца не признаются расходами и доходами организации (п.2 ПБУ 10/99 «Расходы организации», п.3 ПБУ «Доходы организации») и принимаются к учету в качестве финансовых вложений (только процентные) (п.3 ПБУ 19/02 «Учет финансовых вложений»). Бухгалтерский учет беспроцентного займа Беспроцентный заем не является для организации финансовым вложением, так как здесь не выполняется одно из условий признания актива в качестве финансового вложения, а именно способность актива приносить в будущем организации-заимодавцу экономические выгоды (доход). Выданный заем организация может учесть в качестве финансового вложения при условии, что она получит по нему проценты. В соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными приказом Минфина России от г N 94н, предоставленные организацией суммы денежных и иных займов физическим лицам, не являющимся работниками организации, следует отражать на счете 76 'Расчеты с разными дебиторами и кредиторами', субсчет 'Расчеты по предоставленным займам'.

Учет будет выглядеть следующим образом: Дебет 76 Кредит 50 (51) отражена выдача займа физическому лицу с расчетного счета организации Дебет 50 (51) Кредит 76 отражено погашение займа в соответствии с условиями договора Если заем выдается работнику организации, то вместо счета 76 « Расчеты с разными дебиторами и кредиторами» используется счет 73 «Расчеты с персоналом по прочим операциям» субсчет 73-1 «Расчеты по предоставленным займам». Налоговый учет беспроцентного займа НДФЛ При определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды (п.1 ст. При получении беспроцентного займа, доходом налогоплательщика является материальная выгода от экономии на процентах за пользование заемными средствами, полученными от организаций (пп.1 п.1 ст. Напомним, чтопри получении дохода в виде материальной выгоды налоговая база определяется как превышение суммы процентов за пользование заемными (кредитными) средствами, выраженными в рублях, исчисленной исходя из 2/3 действующей ставки рефинансирования, установленной ЦБ РФ на дату фактического получения налогоплательщиком дохода, над суммой процентов, исчисленной исходя из условий договора, а датой фактического получения дохода в виде материальной выгоды является день уплаты налогоплательщиком процентов по полученным заемным (кредитным) средствам. Минфин России разъяснил (Письма Минфина РФ от N 03-04-06/6-236, от N 03-04-05/6-531,), что если организацией выдан беспроцентный заем, то фактической датой получения доходов в виде материальной выгоды следует считать соответствующие даты фактического возврата заемных средств. Таким образом, в рассматриваемой ситуации в периоде (периодах) возврата заемных средств у физического лица - заемщика возникает подлежащий обложению НДФЛ доход в виде материальной выгоды от экономии на процентах за пользование заемными средствами.

Договор Беспроцентного Займа Между Физ Лицом И Ооо

Материальная выгода от экономии на процентах за пользование беспроцентным займом, полученная физическим лицом, являющимся налоговым резидентом РФ, подлежит обложению НДФЛ по ставке в размере 35% (п.2 ст. 224 НК РФ, Письмо Минфина России от N 03-04-06/6-247). В данной ситуации организация-заимодатель признается в рассматриваемой ситуации налоговым агентом. Следовательно, ей следует исчислить, удержать у налогоплательщика и уплатить в бюджет сумму исчисленного НДФЛ с сумм дохода в виде материальной выгоды.

Найдите, подключенный смартфон Samsung Galaxy S4 mini GT-I9190, обычно в разделе 'Переносные устройства' • 3. Правой клавишей мыши вызовите меню, выберите 'Обновить драйверы' • 4.  Откройте Мой компьютер —> Свойства (в свободном месте кланице правой кнопкой мыши) —> Диспетчер устройств • 2. Выберите 'Выполнить поиск драйверов на этом компьютере' • 5. Выберите путь к драйверам (они должны быть предварительно распакованы) • 6.Если напишет, мол driver не подписан — выберите «Все равно установить драйвер».

Откройте Мой компьютер —> Свойства (в свободном месте кланице правой кнопкой мыши) —> Диспетчер устройств • 2. Выберите 'Выполнить поиск драйверов на этом компьютере' • 5. Выберите путь к драйверам (они должны быть предварительно распакованы) • 6.Если напишет, мол driver не подписан — выберите «Все равно установить драйвер».

Налог на прибыль К доходам, не учитываемым при определении налоговой базы по налогу на прибыль, относятся доходы в виде средств или иного имущества, которые получены в счет погашения заимствований по договорам кредита или займа (пп.10 п.1 ст. Что касается расходов в виде средств или иного имущества, которые переданы по договорам кредита или займа, не учитываются при определении налоговой базы по налогу на прибыль организаций (п.12 ст. Следовательно, у организации-заимодавца сумма выданного займа не признается расходом, а сумма, полученная в счет погашения займа, - доходом в целях налогообложения прибыли. НДС Операции займа в денежной форме на территории РФ не подлежат налогообложению (освобождаются от налогообложения), включая проценты по ним (пп.15 п.3 ст. Также не признается реализацией товаров, работ, услуг осуществление операций, связанных с обращением российской или иностранной валюты (пп.1 п.3 ст.

Таким образом, заимодавец не предъявляет НДС заемщику ни по основной сумме займа, ни по процентам. Бухгалтерский учет процентного займа Для обобщения информации о займах, предоставленных организацией физическим лицам (кроме работников организации), предназначен счет 58 'Финансовые вложения', субсчет 'Предоставленные займы' (порядок должен быть закреплен в учетной политике организации).+. Проценты по займу нужно признавать в доходах ежемесячно, в бухгалтерском учете проценты начисляются за каждый истекший отчетный период в соответствии с условиями договора.

Для целей бухгалтерского учета отчетным периодом считается месяц (ПБУ 4/99 'Бухгалтерская отчетность организации'). Если заем предоставлен работнику, то сумма начисленных процентов отражается по дебету счета 73 в корреспонденции с кредитом счета 91 'Прочие доходы и расходы', субсчет 'Прочие доходы'. Если заем предоставлен физическому лицу, не являющемуся работником организации-заимодавца, то сумма начисленных процентов отражается по дебету счета 76 'Расчеты с разными дебиторами и кредиторами' в корреспонденции с кредитом счета 91, субсчет 'Прочие доходы'. НДФЛ При заключении договора процентного займа у физического лица - заемщика возникает обязанность по уплате налога только в том случае, если ставка процентов ниже 2/3 ставки рефинансирования, установленной ЦБ РФ.

Причем организация является налоговым агентом и обязана исчислить, удержать и уплатить налог в бюджет. При каждой выплате заемщиком - физическим лицом процентов организация должна проверить, получил ли он материальную выгоду (экономию на процентах). Если получил, организация обязана рассчитать ее сумму, рассчитать с нее НДФЛ и перечислить в бюджет. Если удержать и заплатить налог не представляется возможным (заемщик не получает от организации каких-либо денежных выплат), об этом необходимо проинформировать налоговые органы (п. НДС При выдаче процентных денежных займов у организации также не возникает объекта налогообложения по НДС. Выдача займа, а также получение по нему процентов, относится к операциям, не облагаемым НДС (пп. Налог на прибыль Если условиями договора предусмотрена выплата процентов за пользование работником денежными средствами, то доход в виде процентов подлежит включению в налогооблагаемую базу по налогу на прибыль в качестве внереализационных доходов.

В целях исчисления налога на прибыль внереализационным доходом организации являются доходы в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада, а также по ценным бумагам и другим долговым обязательствам (п. Порядок признания доходов при методе начисления регламентирован п. 271 НК РФ, согласно которому доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав (метод начисления). По договорам займа и иным аналогичным договорам, срок действия которых приходится более чем на один отчетный период, доход признается полученным и включается в состав указанных доходов на конец соответствующего отчетного периода (п. Таким образом, налогоплательщик, определяющий доходы по методу начисления, определяет сумму дохода, полученного, либо подлежащего получению в отчетном периоде в виде процентов в соответствии с условиями договора, исходя из установленных по каждому виду долговых обязательств доходности и срока действия такого долгового обязательства в отчетном периоде. В заключение скажем, что если деятельность по предоставлению займов для физических лиц является для организации основной, то полученные доходы и произведенные расходы будут являться доходами и расходами от обычных видов деятельности.

Кто нибудь может дать ссылку на свежий GX Works2 с ключиком? Сайт дает скачать только версию 1.501. Ну разумеется у меня и на неё нет ключика. Melsoft gt works 3 торрент. Можно в личку!

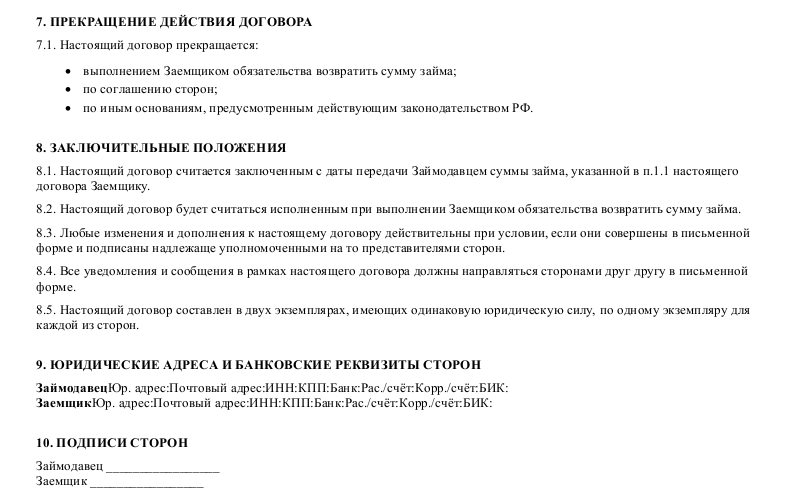

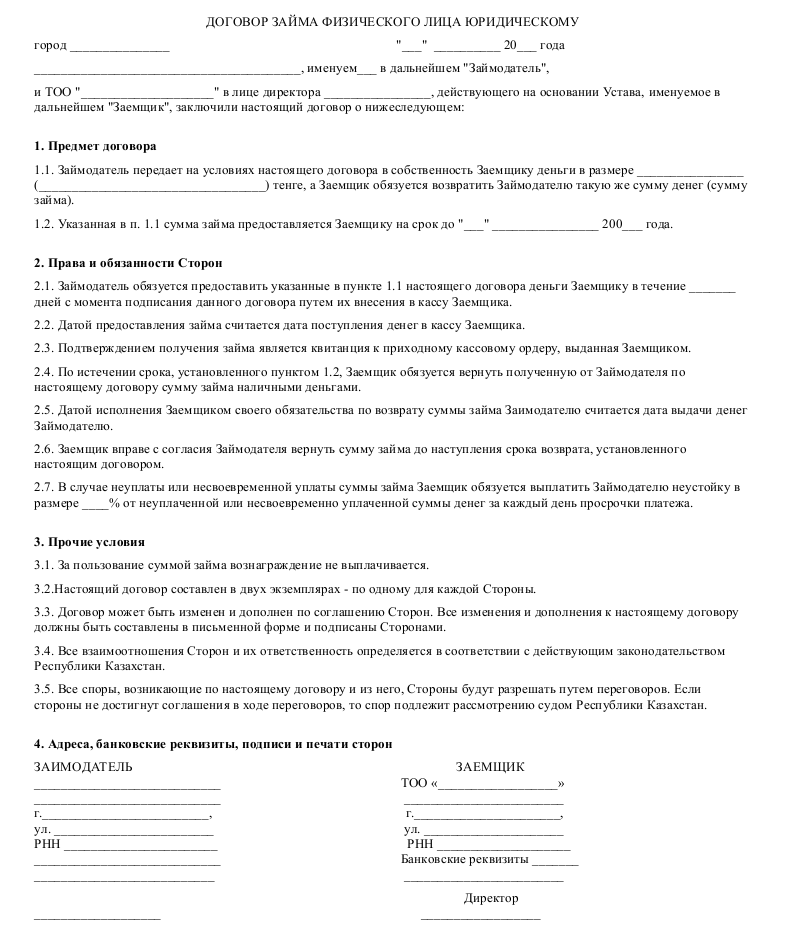

Договор Займа Между Физ Лицом И Ооо

В бухгалтерском учете данные операции должны учитываться с использованием счета 90 «Продажи»: Дебет 58 субсчет «Предоставленные займы» Кредит 50 (51) выдан заем физическому лицу Дебет 76 Кредит 90, субсчет 'Выручка' начислены к получению проценты по выданному займу Дебет 90 субсчет 'Себестоимость продаж' Кредит 20 (25, 26) учтены расходы организации Дебет 50 (51) Кредит 58 субсчет 'Предоставленные займы' возвращены заемные средства Дебет 50 (51) Кредит 76 получены проценты по выданному займу.